บัตรเครดิตถือเป็นอีกหนึ่งเครื่องมือทางการเงินที่ช่วยอำนวยความสะดวกให้กับผู้ใช้งาน ยิ่งด้วยสถานการณ์ที่เศรษฐกิจไม่ค่อยดีแบบนี้ ก้าวขาออกจากบ้านแต่ละครั้งก็มีแต่รายจ่าย และด้วยค่าครองชีพที่สูงขึ้น ส่งผลให้มนุษย์เงินเดือนอย่างเราๆ ใช้เงินกันแบบเดือนชนเดือนเลยก็มีค่ะ จึงไม่แปลกเลยที่ยอดการใช้จ่ายบัตรเครดิตจะสูงขึ้นอย่างต่อเนื่อง แต่สาวกบัตรเครดิตทั้งหลาย ก็ต้องพึงระวังไว้เสมอว่า หากเรามีรายรับไม่เพียงพอกับรายจ่ายในแต่ละเดือน ไม่สามารถจ่ายชำระค่าบัตรเครดิตได้ครบ และตรงตามกำหนด ปัญหาที่จะเกิดตามมาอย่างแน่นอน คือ "ดอกเบี้ยบัตรเครดิต" ที่จะพอกพูน จนอาจทำให้เราจ่ายไม่ไหวกันเลยทีเดียวค่ะ

และก่อนที่จะสายเกินแก้ เรามารีเช็กกันหน่อยค่ะว่าตอนนี้เราจ่ายค่าบัตรเครดิตกันแบบไหน และธนาคารคิดดอกเบี้ยบัตรเครดิตกันอย่างไร

และก่อนที่จะสายเกินแก้ เรามารีเช็กกันหน่อยค่ะว่าตอนนี้เราจ่ายค่าบัตรเครดิตกันแบบไหน และธนาคารคิดดอกเบี้ยบัตรเครดิตกันอย่างไร

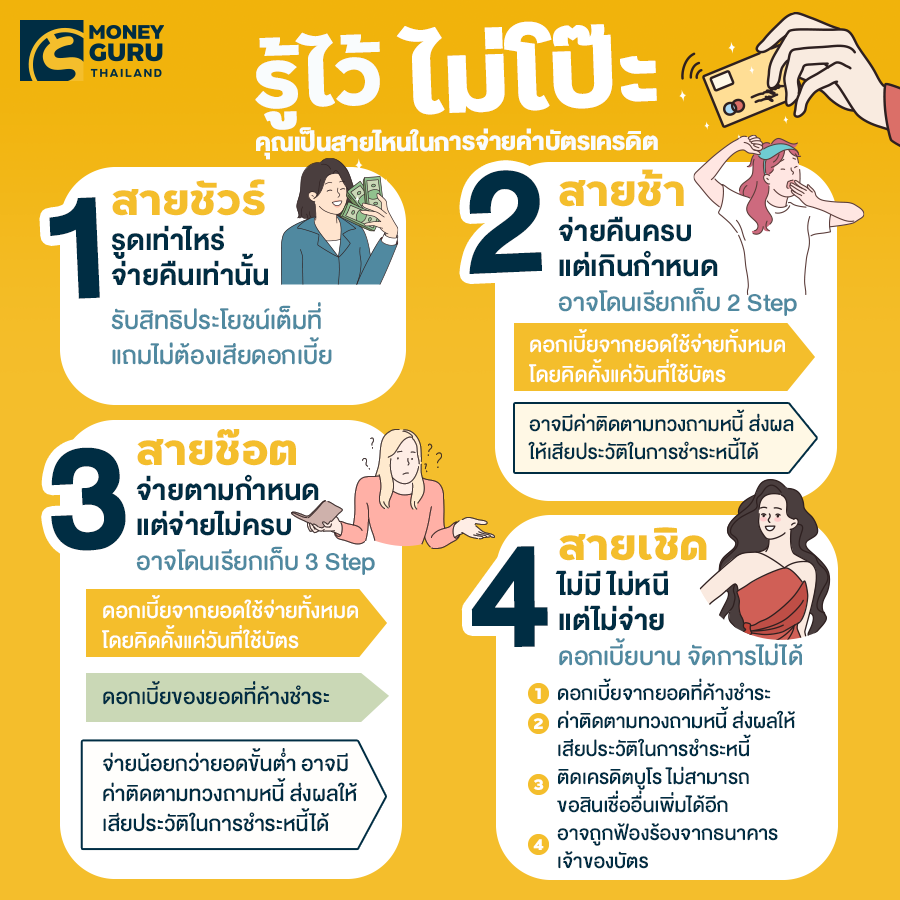

เช็กให้ชัวร์ ก่อนโดนชาร์จ คุณจ่ายค่าบัตรเครดิตกันแบบไหน

ดอกเบี้ยบัตรเครดิต จะเกิดขึ้นก็ต่อเมื่อ เรามีการใช้จ่ายชำระค่าสินค้าหรือบริการผ่านบัตรเครดิต แล้วชำระคืนไม่เต็มจำนวน ชำระขั้นต่ำ หรือชำระช้าเกินกำหนด แต่...หากเราใช้จ่ายไปเท่าไหร่ก็จ่ายครบเต็มจำนวนตามกำหนดทุกครั้ง เราจะไม่ต้องเสียดอกเบี้ยในส่วนนี้แม้แต่บาทเดียวเลยค่ะ

แล้วตอนนี้คุณเป็นสายไหนในการจ่ายค่าบัตรเครดิต แบบไหนได้ประโยชน์ ต้องเสียดอกเบี้ย หรือค่าธรรมเนียมอย่างไรบ้าง เช็กกันได้ที่นี่!!

สายชัวร์ : รูดเท่าไหร่ จ่ายคืนเท่านั้น

หากเราใช้จ่ายแบบนี้ เราจะได้รับประโยชน์จากการใช้จ่ายผ่านบัตรเครดิตโดยไม่เป็นหนี้เพิ่ม เพราะปกติแล้วธนาคารผู้ออกบัตรจะกำหนดระยะเวลาปลอดดอกเบี้ยให้กับผู้ใช้งาน ประมาณ 45 - 55 วัน ดังนั้นหากเรารูดไปเท่าไหร่ก็จ่ายเต็มจำนวนเท่านั้น ตามเวลาที่กำหนด เท่ากับอยู่ในช่วงระยะเวลาปลอดดอกเบี้ย จะทำให้เราไม่มีหนี้สินคงค้าง และไม่ต้องเสียดอกเบี้ยใดๆ เลยค่ะ

สายช้า : จ่ายคืนครบ แต่เกินกำหนด

กรณีของการจ่ายชำระค่าบัตรเครดิตเกินกำหนด ถึงแม้เราจะจ่ายครบตามจำนวนที่เรียกเก็บ เราจะต้องถูกคิดดอกเบี้ยของยอดทั้งหมดตั้งแต่วันที่ใช้บัตรจนถึงวันที่ชำระคืนครบทั้งหมดด้วยค่ะ และจะมีต้องจ่ายเพิ่มในส่วนของดอกเบี้ยผิดนัดชำระ และหากจ่ายช้าเกิน 90 วัน หรือ 3 งวดติดกัน อาจมีค่าใช้จ่ายในส่วนของค่าติดตามทวงถามเพิ่มอีกด้วย ใครที่กำลังเป็นแบบนี้ ต้องรีบบริหารจัดการเงินให้ดี จ่ายให้ทันตามกำหนดสักนิดก็ไม่ต้องเสียดอกเบี้ย และค่าธรรมเนียมเพิ่มแล้วค่ะ

สายช็อต : จ่ายตรงเวลา แต่จ่ายไม่ครบ

สำหรับคนที่รายรับไม่เพียงพอกับรายจ่าย อยากได้อะไรก็รูดซื้อไปก่อน โดยไม่คำนึงว่าพอถึงเวลาจ่ายจริงเงินก็ไม่พออยู่ดี จึงต้องตกอยู่ในที่นั่งของ "สายช็อต" ค่ะ โดยการจ่ายค่าบัตรเครดิตแบบจ่ายขั้นต่ำ หรือจ่ายไม่ครบตามยอดที่เราใช้จ่ายไป จะถูกคิดดอกเบี้ยถึง 2 Step คือ

- ดอกเบี้ยจากยอดใช้จ่ายทั้งหมดโดยคิดตั้งแต่วันที่ใช้บัตร

- ดอกเบี้ยจากยอดที่ค้างชำระ

และจะถูกคิดดอกเบี้ยวนลูปไปแบบนี้จนกว่าเราจะชำระยอดคงค้างทั้งหมดครบเต็มจำนวนเลยค่ะ และสำหรับคนที่จ่ายยอดน้อยกว่ายอดชำระขั้นต่ำไปอีก จนต้องมีการติดตามทวงถามจากธนาคารเจ้าของบัตร เราก็อาจจะโดนเรียกเก็บในส่วนของค่าธรรมเนียมการติดตามทวงถามหนี้เพิ่มเติมได้นะคะ

สายเชิด : ไม่มี ไม่หนี แต่ไม่จ่าย

การเลือกที่จะไม่จ่ายค่าบัตรเครดิต กรณีไม่จ่าย 1 หรือ 2 งวด สิ่งที่จะต้องเจอก็คือ เราต้องเสียดอกเบี้ย และเสียประวัติการชำระหนี้ แต่หากเราค้างชำระเกิน 90 วัน หรือ 3 งวด หนี้บัตรเครดิตก้อนนั้น จะกลายเป็นหนี้เสียค่ะ โดยสิ่งที่เราจะต้องเสีย เมื่อไม่ชำระหนี้บัตรเครดิตในกรณีแบบนี้ คือ

- ดอกเบี้ยจากยอดที่ค้างชำระ

- ค่าธรรมเนียมในการติดตามทวงถามหนี้

- หากมีหนี้ค้างชำระเกิน 90 วัน หรือ 3 งวด ธนาคารเจ้าของบัตรส่งข้อมูลไปยังบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด หรือ เครดิตบูโร ซึ่งหากเรมีประวัติค้างชำระหนี้ในเครดิตบูโร สถานะการเป็นหนี้ของเราจะส่งผลให้การทำธุรกรรมทางการเงินต่างๆ ได้รับการอนุมัติยากขึ้น หรือไม่ได้รับการอนุมัติเลย เช่น การขอสินเชื่อ การสมัครบัตรเครดิต เป็นต้น

- หากมีหนี้ค้างชำระจำนวนมาก และเป็นระยะเวลานานเกินสมควร ธนาคารที่เป็นเจ้าหนี้จะส่งเรื่องฟ้องศาลเพื่อเป็นการดำเนินการในขั้นตอนต่อไป

หมายเหตุ : คดีบัตรเครดิตตามกฎหมายถือเป็นคดีแพ่ง โทษจะมีในส่วนของการให้ชำระหนี้ หรือการชดใช้ค่าเสียหายตามที่เห็นสมควร อายุความฟ้องบัตรเครดิตอยู่ที่ 2 ปี เริ่มนับตั้งแต่เมื่อลูกหนี้ผิดนัดกำหนดการชำระ หรือไม่ชำระหนี้ตามกำหนด สำหรับการยึดทรัพย์ หากลูกหนี้เพิกเฉยไม่ยอมติดต่อเจ้าหนี้ ไม่ยอมใช้หนี้ หรือตกลงเรื่องการจ่ายเงินคืนไม่ได้ เจ้าหนี้อาจให้ทนายทำเรื่องขอยึดทรัพย์ หรืออายัดเงินเดือน ตามหลักเกณฑ์ดังนี้

- เงินเดือน อายัดได้ไม่เกิน 30% และลูกหนี้ต้องมีเงินเดือนมากกว่า 20,000 บาท ทั้งนี้เงินในส่วนที่ไม่ได้อายัดของลูกหนี้ ต้องคงเหลือไม่น้อยกว่า 20,000 บาท จึงจะสามารถอายัดได้ และเงินโบนัส สามารถอายัดได้ไม่เกิน 50%

สาวกบัตรเครดิตต้องรู้ ดอกเบี้ยบัตรเครดิตคิดอย่างไร

หากเรามีการใช้จ่ายผ่านบัตรเครดิตอยู่เป็นประจำ เรื่อง "วิธีการคิดดอกเบี้ยบัตรเครดิต" ถือเป็นเรื่องจำเป็นที่เราควรรู้ไว้ค่ะ เพราะอย่างน้อยหากเกิดเหตุจำเป็นจริงๆ ทำให้เราไม่สามารถจ่ายค่าบัตรเครดิตได้ครบตามจำนวน หรือไม่สามารถจ่ายได้ตรงตามกำหนด เราจะได้รู้ว่าเราจะโดนดอกเบี้ยอย่างไรบ้าง

สำหรับอัตราดอกเบี้ยบัตรเครดิตปัจจุบันคิดที่ 16% ต่อปี (ข้อมูล ณ วันที่ 14 ก.พ. 65) โดยดอกเบี้ยบัตรเครดิตจะถูกแบ่งคิดเป็น 2 ส่วน คือ ดอกเบี้ยในส่วนที่เราใช้จ่าย และดอกเบี้ยในส่วนที่เราค้างชำระค่ะ วันนี้เราจะขอยกตัวอย่างการคำนวณดอกเบี้ยบัตรเครดิตกรณีจ่ายขั้นต่ำ ดังนี้ค่ะ

ในกรณีจ่ายขั้นต่ำ ธนาคาร หรือบริษัทผู้ออกบัตรจะคิดดอกเบี้ยแยกเป็น 2 ส่วน ดังนี้

- ส่วนที่ 1 คิดดอกเบี้ยจาก "ยอดใช้จ่ายทั้งหมด" ตั้งแต่วันที่ใช้บัตร ไปจนถึงวันสรุปยอด

- ส่วนที่ 2 คิดดอกเบี้ยจาก "ยอดที่ยังไม่ได้ชำระ หรือยอดคงค้าง" ตั้งแต่วันที่ชำระขั้นต่ำ ไปจนถึงวันสรุปยอดของเดือนถัดไป

ตัวอย่างการคำนวณดอกเบี้ยบัตรเครดิต กรณีจ่ายขั้นต่ำ ตามกำหนดชำระ

กรณีรูดซื้อสินค้า 30,000 บาท เมื่อวันที่ 5 มีนาคม และชำระคืนขั้นต่ำเพียง 10% เป็นเงินจำนวน 3,000 บาท ในวันที่ 30 มีนาคม โดยบัตรเครดิตสรุปยอดทุกวันที่ 25 ของเดือน ซึ่งการชำระขั้นต่ำในรอบบัญชีแรกจะยังไม่ถูกคิดดอกเบี้ย แต่ในใบแจ้งยอดเดือนถัดไป จะปรากฎดอกเบี้ยคงค้างโดยคิดเป็น 2 ส่วน ดังนี้

ส่วนที่ 1 ดอกเบี้ยที่คำนวณจากยอดใช้จ่ายทั้งหมด

.png)

หมายเหตุ :

- อัตราดอกเบี้ยบัตรเครดิต 16% ต่อปี

- *นับจำนวนวันที่ทำรายการจนถึงวันสรุปยอดบัญชี (วันที่ 5 - 25 มี.ค. คิดเป็นจำนวน 20 วัน)

ส่วนที่ 2 คิดดอกเบี้ยจากยอดค้างชำระ ตั้งแต่วันที่ชำระขั้นต่ำ ไปจนถึงวันสรุปยอดของเดือนถัดไป

.png)

หมายเหตุ :

- อัตราดอกเบี้ยบัตรเครดิต 16% ต่อปี

- ยอดค้างชำระหลังจากจ่ายขั้นต่ำในรอบบิลแรก คิดเป็น 30,000 - 3,000 = 27,000 บาท

- **นับจำนวนวันที่ชำระคืนบางส่วนจนถึงวันสรุปยอดบัญชีรอบใหม่ (วันที่ 30 มี.ค. - 25 เม.ย. คิดเป็นจำนวน 26 วัน)

จากตัวอย่างการคำนวณดอกเบี้ยข้างต้น จะเห็นว่า เมื่อเราจ่ายค่าบัตรเครดิตแบบขั้นต่ำ แม้จะจ่ายตรงตามกำหนดชำระ แต่ดอกเบี้ยที่เกิดขึ้นก็นับว่าสูงมากทีเดียวค่ะ และหากเราชำระขั้นต่ำต่อเนื่องวนไปเรื่อยๆ ก็มีโอกาสที่จะเกิดดอกเบี้ยพอกพูนจนไม่สามารถจ่ายไหว เพราะตราบใดที่เรายังไม่จ่ายครบทั้งยอดเต็มจำนวน ดอกเบี้ยที่เกิดก็จะทบเป็นเงินต้นในเดือนถัดไป และคิดดอกเบี้ยใหม่ให้เราต้องจ่ายซ้ำวนไปเรื่อยๆ

ดังนั้น วิธีใช้บัตรเครดิตที่ถูกต้อง และควรทำทุกครั้งที่ใช้ คือ "รูดเท่าไหร่ จ่ายคืนเท่านั้น" เพราะบัตรเครดิตมี "ระยะปลอดดอกเบี้ย" ซึ่งจะช่วยให้เรายืดระยะเวลาการใช้เงินออกไปได้ โดยไม่เสียดอกเบี้ยอยู่แล้ว หากเราจัดการบริหารการเงินให้ดี ก็เท่ากับว่าเราได้ใช้บัตรเครดิตให้เกิดประโยชน์ คุ้มค่า และยังได้รับสิทธิประโยชน์อื่นๆ เพิ่มเติม เช่น คะแนนสะสม หรือส่วนลดพิเศษจากร้านค้าที่ร่วมรายการ อีกด้วยนะคะ

สุดท้ายนี้ เราต้องลองเช็กกันดูว่า เราจะเลือกเป็นสายไหน ในการจ่ายค่าบัตรเครดิต "ชัวร์ ช้า ช็อต เชิด" แบบไหนเลิศ หรือแบบไหนร่อแร่ ยังไงก็ขอให้ทุกคนโชคดี จัดการหนี้ให้อยู่หมัดนะคะ

แท็กที่เกี่ยวข้อง

บัตรเครดิต

หนี้บัตรเครดิต

เครดิตบูโร

จ่ายค่าบัตรเครดิต

เคลียร์หนี้บัตรเครดิต

รวมหนี้บัตรเครดิต

เขียนโดย

เช็คราคา.คอม

Money Guru

พูดคุยกับกูรูได้ที่