ฝากเงินอย่าใจเร็ว!! 10 เรื่องต้องรู้ที่ธนาคารอาจไม่อยากบอกคุณ

เพื่อนๆ หลายคนคงมีประสบการณ์จากการฝากเงินทั้งบัญชีออมทรัพย์ และบัญชีฝากประจำกับธนาคารมาแล้วนะคะ แต่รู้หรือไม่ว่าผลิตภัณฑ์เงินฝากเหล่านี้ มักจะมีเงื่อนไขบางประการที่คุณอาจไม่เคยรู้ โดยที่เจ้าหน้าที่ธนาคารก็อาจจะแจ้งให้เราทราบไม่หมดทุกข้อ หรือเป็นเงื่อนไขตัวเล็กๆ ที่ซ่อนอยู่ในใบเปิดบัญชีนั้นๆ ซึ่งเงื่อนไขเหล่านี้อาจมีผลกระทบกับสิทธิหรือผลประโยชน์ต่อผู้บริโภคอย่างเราๆ ได้ ส่วนจะมีเรื่องอะไรบ้างนั้น วันนี้ CheckRaka.com ขออาสามาแจกแจงให้พวกเราทราบกันค่ะ

1. พึงระวังอัตราดอกเบี้ยเรียกแขก

บางทีเจ้าหน้าที่ธนาคารจะโปรยถ้อยคำหอมหวานให้เราได้ยิน เช่น "ผลตอบแทนของบัญชีเงินฝากพิเศษที่เสนอนี้จะสูงกว่าบัญชีเงินฝากปกตินะคะ" ซึ่งในความพิเศษนี้อาจจะแฝงด้วยเงื่อนไขพิสดารด้วยเช่นกัน ตัวอย่างเช่น บัญชีเงินฝากออมทรัพย์พิเศษดอกเบี้ย 3.50% ต่อปี เห็นแบบนี้แล้วเชื่อว่าเป็นใครก็ต้องตาลุกวาวและอยากจะนำเงินไปฝาก แต่หากลองเข้าไปอ่านลึกๆ อาจเจอเงื่อนไขมากมาย เช่น มีการจำกัดจำนวนเงินฝากขั้นต่ำอยู่ที่ 100,000 บาท และต้องไม่เกิน 3,000,000 บาท หากยอดเงินฝากต่ำกว่าหรือสูงกว่าจำนวนที่กำหนด ธนาคารจะไม่จ่ายดอกเบี้ยเงินฝากให้เลย หรือในบางกรณีก็ต้องซื้อประกันภัยพ่วงด้วยถึงจะได้อัตราดอกเบี้ยนี้ หรือบางทีก็เป็นบัญชีเงินฝากแบบขั้นบันไดอัตรา 3.50% นั้นก็จะได้ในบันไดขั้นสุดท้าย ซึ่งอาจเป็น 1 เดือนสุดท้ายของการฝากเท่านั้นเองค่ะ ดังนั้น เมื่อเรารู้แบบนี้แล้ว ก่อนตัดสินใจฝากเงินจาก "ตัวเลขเรียกแขก" พวกนี้ เราควรอ่านรายละเอียดของเงื่อนไขผลิตภัณฑ์เงินฝากพวกนี้ให้เข้าใจก่อนหลวมตัวฝากนะคะ

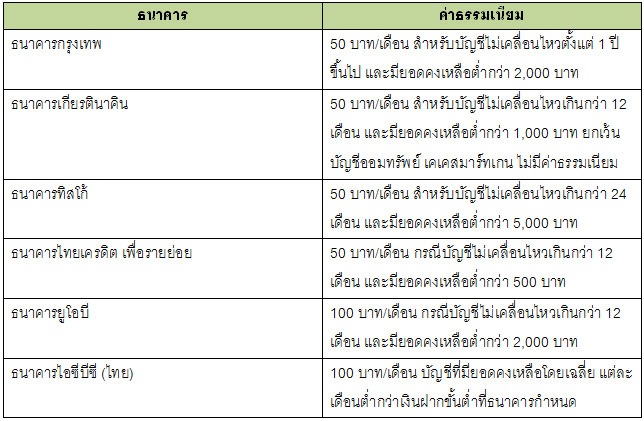

2. โดนค่าธรรมเนียมนะ ถ้าเงินฝากเหลือน้อย

ในมุมมองของธนาคาร การมีบัญชีที่มีเงินฝากจำนวนเล็กน้อย และไม่มีความเคลื่อนไหว ธนาคารถือว่าบัญชีเหล่านี้ไม่ก่อให้เกิดรายได้ และเป็นภาระที่มีค่าใช้จ่าย ดังนั้น จึงจะมีการคิดค่าธรรมเนียม ที่เรียกว่า "ค่าธรรมเนียมรักษาบัญชี" ตามอัตราที่ธนาคารกำหนดทุกเดือน โดยธนาคารจะหักเงินคงเหลือจากบัญชีเงินฝากนั้นไปเรื่อยๆ เพื่อชำระค่าธรรมเนียมตราบใดที่ไม่มีการเคลื่อนไหวเงินไปในบัญชี และถ้าหักไปหักมาจนเหลือ 0 ธนาคารมักระบุในข้อกำหนดและเงื่อนไขให้มีสิทธิปิดบัญชีได้ทันที ตัวอย่างจำนวนค่ารักษาบัญชีของแต่ละธนาคารก็เช่น

3. เงินในบัญชีเราโดนหักชำระหนี้ได้เสมอ

โดยปกติในข้อกำหนด และเงื่อนไขที่เราเซ็นไปตอนเปิดบัญชีจะมีข้อสัญญาที่เรียกว่า "หักกลบลบหนี้ (Set-Off)" อยู่ในนั้น ซึ่งหมายถึงว่า ถ้าเจ้าของบัญชีเบี้ยวหนี้อื่นๆ เช่น หนี้บัตรเครดิต หรือสินเชื่อเงินสด กับธนาคารที่เราเปิดบัญชีเงินฝากไว้นั้น ธนาคารมีสิทธิตามหลักหักลบกลบหนี้นี้ที่จะหักเงินในบัญชีเงินฝากของเราเพื่อไปชำระหนี้บัตรเครดิต หรือหนี้สินเชื่อเงินสดเหล่านั้นได้เลยทันที โดยไม่ต้องขออนุญาตจากเรา ดังนั้น ถ้าเรามีโอกาสที่จะผิดนัดชำระหนี้ เราควรต้องตระหนักถึงสิทธินี้ของธนาคารไว้ให้ดีนะคะ

4. เปิดที่ไหนต้องปิดที่นั่น

หลายๆ คนคิดว่าธนาคารไม่ว่าสาขาไหนก็ถือว่าเป็นธนาคารเดียวกัน ซึ่งก็จริงทั้งในแง่กฎหมาย และในทางธุรกิจ แต่พอมาถึงเรื่องเปิด-ปิดบัญชีเงินฝาก กลับไม่เป็นแบบนั้นนะคะ เพราะกฎเกณฑ์การทำงานของทุกธนาคารก็คือ ถ้าลูกค้าอยากปิดบัญชี ลูกค้าต้องกลับไปปิดที่สาขาเดิมที่เปิดบัญชีเท่านั้นนะคะ ง่ายๆ ก็คือ "เปิดง่ายได้ทุกที่ แต่ปิดยากและปิดได้ที่เดียวนะ!!!" ทั้งนี้ เนื่องจากเอกสารการเปิดบัญชี การสั่งจ่ายและการแสดงตัวตนของเจ้าของบัญชีจะอยู่ที่สาขาที่เปิดบัญชีครั้งแรก ดังนั้น จึงจำเป็นต้องปิดบัญชีที่สาขาที่เปิดด้วย เพื่อยืนยันตัวตนจริง

5. เงินฝากประจำหมดอายุ จะได้ดอกเบี้ยเท่าไหร่ต่อ?

กรณีนี้มักเกิดขึ้นบ่อยสำหรับคนที่ไม่ค่อยมีระบบระเบียบในการ Keep Track ของวันครบกำหนดเงินฝาก ซึ่งถ้าเงินฝากเราครบกำหนดระยะเวลาถอนคืนแล้ว แต่เราดันลืมติดต่อขอถอนเงิน ข้อกำหนดและเงื่อนไขของธนาคารมักเขียนว่า ในกรณีแบบนี้ให้ถือว่าผู้ฝากมีความประสงค์ที่จะฝากเงินทั้งเงินต้นและดอกเบี้ยต่อไป ซึ่งธนาคารก็จะทำการฝากในระยะการฝากเงินเดิมและคิดดอกเบี้ยในอัตราที่ประกาศในขณะนั้นโดยธนาคารไม่ต้องแจ้งหรือขออนุญาตอะไรจากเราแต่อย่างใดด้วย (ซึ่งส่วนใหญ่ก็มักจะได้ดอกเบี้ยน้อยกว่าเงินฝากรอบแรกเสมอ) แต่บังเอิญหากประเภทการฝากเดิมถูกยกเลิกหรือระยะเวลาการฝากเดิมไม่มีแล้ว ธนาคารก็จะฝากให้ต่อในประเภทเงินฝากประจำระยะเวลาตามเงื่อนไขที่ธนาคารจะกำหนดโดยฝ่ายเดียวต่อไป และอีกเช่นกันค่ะ ธนาคารก็จะไม่ต้องแจ้งหรือขออนุญาตอะไรจากเราแต่อย่างใด และอัตราดอกเบี้ยก็มักน้อยลงเสมอ

ตัวอย่างเงื่อนไขของบางธนาคาร กรณีเงินฝากหมดอายุแล้ว

- บัญชีฝากประจำทั่วไป

- เมื่อครบกำหนดระยะเวลาการฝากและไม่แจ้งความประสงค์ในการเปลี่ยนแปลงประเภทเงินฝาก ธนาคารจะรับฝากเงินต่อไปตามระยะเวลาการฝากเงินตามประเภทระยะเวลาเดิม และคิดดอกเบี้ยในอัตราตามที่ประกาศในขณะนั้น หากเงินฝากตามประเภทระยะเวลาเดิมถูกยกเลิก ธนาคารจะรับฝากเงินต่อไปในประเภทฝากประจำระยะเวลา 3 เดือน และคิดอัตราดอกเบี้ย ตามที่ประกาศในขณะนั้น - บัญชีฝากประจำพิเศษ

- เมื่อครบกำหนดและผู้ฝากไม่ได้ปิดบัญชี ธนาคารจะรับฝากต่ออัตโนมัติด้วยเงินฝากประจำทั่วไประยะเวลา 12 เดือน ด้วยอัตราดอกเบี้ยเงินฝากประจำ 12 เดือนตามที่ธนาคารประกาศ ณ ขณะนั้น กรณีถอนก่อนวันครบกำหนดธนาคารจะจ่ายดอกเบี้ยตามอัตราดอกเบี้ยออมทรัพย์ที่ประกาศ ณ ขณะนั้นแทน (พร้อมทั้งหักภาษี ณ ที่จ่าย)

6. ถอนเงินฝากประจำก่อนกำหนด เสียประโยชน์เสมอ!

ถ้าเราฝากเงินในรูปของบัญชีเงินฝากประจำ เราต้องตระหนักเลยว่าเราต้องเก็บเงินไว้กับธนาคารตามระยะเวลาเงินฝากนั้น มิฉะนั้น ถ้าเราเกิดร้อนเงินขึ้นมาแล้วอยากถอน เราจะได้ดอกเบี้ยไม่ครบนะคะ ซึ่งธนาคารแห่งประเทศไทยก็มีการวางกฎเกณฑ์ทั่วไปให้ธนาคารพาณิชย์ไม่จ่ายดอกเบี้ย หรือหักดอกเบี้ยกรณีฝากเงินไม่ครบระยะเวลาเงินฝากประจำได้ดังนี้ค่ะ

- กรณีที่ปิดบัญชีก่อนครบกำหนด แต่ไม่ถึง 3 เดือน ธนาคารอาจจะไม่จ่ายดอกเบี้ย

- กรณีที่ปิดบัญชีในระยะเวลาตั้งแต่ 3 เดือนขึ้นไป เช่น ฝากไว้ 6 เดือน หรือ 1 ปี จะได้รับดอกเบี้ยในอัตราดอกเบี้ยเงินฝากออมทรัพย์ทั่วไปตามประกาศธนาคาร ณ วันที่ปิดบัญชี (จะไม่ได้อัตราดอกเบี้ยประจำ)

- กรณีที่ธนาคารจ่ายดอกเบี้ยล่วงหน้าไปแล้ว เช่น ดอกเบี้ยรายเดือน ธนาคารจะหักดอกเบี้ยส่วนเกินคืน โดยหักจากเงินต้นที่เหลืออยู่ (ซึ่งจะมีผลคือ เงินต้นที่ได้จากการปิดบัญชีจะไม่เท่ากับตอนเปิดบัญชีครั้งแรก)

7. ดอกเบี้ยเท่าไหร่ ต้องเสียภาษี?

ดอกเบี้ยเท่าไหร่ ถึงจะเสียภาษี ก่อนอื่นเลยต้องแบ่งพิจารณาแบบนี้ค่ะ

- ถ้าเป็นบัญชีเงินฝากประจำเราจะโดนดอกเบี้ยเงินฝากหัก ณ ที่จ่ายเสมอในอัตรา 15% ต่อปี เว้นแต่กรณีที่

1.1 เป็นผู้ฝากที่มีอายุครบ 55 ปีบริบูรณ์ โดยนับตามวัน เดือน ปี ที่ผู้ฝากเกิด และ

1.2 เป็นดอกเบี้ยเงินฝากประจำที่มีระยะเวลาการฝากตั้งแต่ 1 ปีขึ้นไป และเมื่อรวมกับดอกเบี้ยเงินฝากประจำทุกประเภทรวมกันต้องมีจำนวนทั้งสิ้นไม่เกิน 30,000 บาท ตลอดปีภาษี - ถ้าเป็นบัญชีเงินฝากออมทรัพย์ ไม่ประจำ หรือออมทรัพย์พิเศษ เราจะโดนภาษีหัก ณ ที่จ่ายในอัตรา 15% ต่อปี ก็ต่อเมื่อดอกเบี้ยของเรารวมทุกบัญชีเหล่านี้เกินกว่า 20,000 บาทต่อปี คำถามที่ถามกันบ่อยคือ ถ้ามีเงินฝากหลายธนาคารล่ะ? เช่น ฝากธนาคาร A ได้ดอกเบี้ย 9,000 บาท และธนาคาร B ได้ดอกเบี้ย 12,000 บาท ซึ่งกรณีนี้ทั้งธนาคาร A และ B จะไม่หัก ณ ที่จ่าย 15% ต่อปี เพราะแต่ละธนาคารจ่ายดอกเบี้ยไม่ถึง 20,000 บาท แต่ในแง่หลักการแล้ว กรณีนี้ต้องเสียภาษี ดังนั้น กรมสรรพากรจึงมีประกาศออกมาว่า สำหรับในกรณีแบบนี้ผู้ฝากเงินมีหน้าที่ต้องแจ้งให้แต่ละธนาคารหักภาษี ณ ที่จ่าย 15% สำหรับดอกเบี้ย 9,000 บาท และ 12,000 บาทดังกล่าว

ดอกเบี้ยเงินฝากที่เสียภาษีหัก ณ ที่จ่าย ในอัตรา 15% ต่อปี ที่เราถูกหักไปในบัญชีฝากประจำ หรือบัญชีออมทรัพย์ที่มียอดดอกเบี้ยเกิน 20,000 บาทนั้น ผู้ฝากมีสิทธิเลือกได้ 2 แบบเมื่อถึงเวลาต้องยื่นเสียภาษีปลายปี คือ

- ถ้าเรามีรายได้อื่นด้วยรวมกันแล้วทำให้ฐานภาษีเราเกินกว่า 15% ต่อปี เราอาจไม่นำรายได้ดอกเบี้ยนี้มารวมคำนวณภาษีเงินได้ปลายปี หรือ

- ถ้าเรามีรายได้อื่นไม่เยอะ และเมื่อรวมกันอาจทำให้ฐานภาษีเราต่ำกว่า 15% ต่อปี เราอาจนำรายได้ดอกเบี้ยมารวมคำนวณภาษีเงินได้ประจำปี ซึ่งทั้งหมดนี้ต้องพิจารณาเป็นรายบุคคล และรายปีไปค่ะ

8. สมุดเงินฝากเป็นหลักประกันหนี้ไม่ได้

หลายคนมีเงินฝากแต่จำเป็นต้องกู้เงินเพิ่ม คิดไปเองว่าเอาสมุดบัญชีเงินฝากไปจำนำหรือจำนองเป็นหลักประกันขอสินเชื่อจากบุคคลอื่นๆ ได้ แต่ความเป็นจริงตามหลักกฎหมายไทยนั้น สมุดเงินฝากธนาคารไม่ได้เป็นทรัพย์สินที่จะนำไปจำนำ หรือจำนองได้ และตามคำพิพากษาของศาลไทยนั้น การจำนำหรือจำนองเงินฝากไม่สามารถทำได้และเป็นโมฆะ จะมีข้อยกเว้นก็คือในกรณีที่เรามีบัญชีเงินฝาก แล้วนำบัญชีนั้นมาใช้เป็นหลักประกันในการขอสินเชื่อกับธนาคารเดียวกันกับที่เปิดบัญชี โดยธนาคารจะนำเงินฝากในบัญชีนั้นมาเป็นหลักประกันให้กับผู้ขอกู้ได้โดยธนาคารจะใช้วิธีโอนสิทธิในการรับเงินฝาก และหักกลบลบหนี้ (แต่จะไม่ใช้วิธีจำนำ หรือจำนอง)

9. ข้อควรรู้ก่อนเปิดบัญชีร่วม "และ/หรือ"

บัญชีร่วมมี 2 แบบหลักๆ คือ

- บัญชีร่วมกรณี "และ" เช่น "นาย ก และนาง ข" คือบัญชีที่ต้องรับรู้ และเซ็นเอกสารพร้อมกันทั้งสองคนทุกกรณีจากการทำธุรกรรมบัญชีดังกล่าวไม่ว่าจะเป็นการเปิด-ปิด หรือการถอนเงิน ยกเว้นการฝากเงินสามารถดำเนินการเพียงคนใดคนหนึ่งได้

- บัญชีร่วมกรณี "หรือ" เช่น "นาย ก หรือนาง ข" คือบัญชีที่สามารถทำธุรกรรมเกี่ยวกับบัญชีเพียงคนใดคนหนึ่งได้ เช่น การถอนเงินสามารถเซ็นถอนโดยคนใดคนหนึ่งได้ ยกเว้นกรณีเดียวที่ต้องเซ็นร่วมกันทั้ง 2 คน คือ ตอนเปิด และปิดบัญชีนี้

10. การประกันเงินฝาก มีเงื่อนไขและข้อจำกัดนะ

ต้องอธิบายหลักพื้นฐานในการฝากเงินก่อนค่ะ ตามหลักกฎหมายไทยนั้น เวลาเราฝากเงินกับธนาคาร เราจะมีสถานะเป็น "เจ้าหนี้" ของธนาคาร ดังนั้น ธนาคารมีสถานะเป็น "ลูกหนี้" ต้องคืนเงินให้เราเมื่อครบกำหนดเวลาฝากเงิน ทีนี้ถ้าธนาคารเกิดโดนปิดกิจการ หรือโดนถอนใบอนุญาต เราอาจได้เงินฝากคืนไม่ครบนะคะ ซึ่งปัจจุบันบ้านเราก็มี "สถาบันคุ้มครองเงินฝาก" ซึ่งจัดตั้งขึ้นมาเพื่อช่วยคุ้มครองเงินฝากของผู้ฝากที่ฝากเงินกับธนาคารพาณิชย์ อย่างไรก็ดี การคุ้มครองเงินฝากก็มีระยะเวลาและข้อจำกัดจำนวนเงิน (โปรดดูตารางข้างล่าง) และไม่รวมรูปแบบการฝากบางอย่าง เช่น เงินฝากที่มีอนุพันธ์แฝง (Structured Deposit) และตั๋วแลกเงิน เป็นต้น

เงื่อนไขที่ควรรู้จากการฝากเงินทั้งบัญชีออมทรัพย์ และฝากประจำที่กล่าวมาข้างต้นนี้ เพื่อนๆ บางคนอาจจะรู้อยู่แล้วหรือบางคนอาจจะไม่เคยรู้มาก่อนเลย ทาง CheckRaka.com หวังว่าข้อมูลที่ได้นำเสนอในครั้งนี้จะเป็นประโยชน์กับทุกคนในการทำธุรกรรมเงินฝากครั้งต่อไปนะคะ