การฝากเงิน ถือเป็นเรื่องสำคัญ เพราะโดยปกติคนส่วนใหญ่เมื่อเริ่มเข้าสู่วัยทำงาน เรื่องแรกที่นึกถึงก็คือ การฝากเงิน เพราะถือเป็นก้าวแรกในการออม เพื่อให้ได้รับผลตอบแทนงอกเงยขึ้นมา ก่อนจะพัฒนาต่อไปสู่การลงทุนประเภทอื่นๆต่อไป ดังนั้นจึงควรทำความรู้จักกับการฝากเงินว่าจะฝากแบบไหน ฝากกับที่ใด หรือจัดการอย่างไรกับบัญชีเงินฝากที่มีอยู่เพื่อให้เกิดประโยชน์ และผลตอบแทนสูงสุด

เข้าใจประเภทเงินฝาก รูปแบบ และวัตถุประสงค์

การฝากเงินในปัจจุบันมีการฝากหลากหลายรูปแบบมีทั้งระยะสั้น ระยะยาว อีกทั้งสถาบันการเงินแต่ละแห่งยังมีความแตกต่างกันทั้งในเรื่องของรูปแบบการฝากเงิน ระยะเวลาในการฝากเงิน และอัตราดอกเบี้ย ซึ่งหากคิดจะเปิดบัญชีเงินฝากแล้ว สิ่งที่ควรทำความเข้าใจอันดับแรก คือทำความรู้จักกับบัญชีแต่ละประเภทเพื่อที่จะสามารถเลือกเปิดบัญชีได้ตรงตามวัตถุประสงค์ที่ต้องการอย่างแท้จริง

1. เงินฝากออมทรัพย์ (Saving Deposit Account)

เป็นบัญชีที่เหมาะสำหรับผู้ออมรายย่อย เนื่องจากไม่มีการกำหนดยอดเงินฝากขั้นต่ำ หรือกำหนดไว้ต่ำมาก รวมทั้งไม่มีกำหนดระยะเวลาในการรับฝาก เป็นบัญชีที่มีความคล่องตัวในการเบิกถอน ในส่วนของอัตราดอกเบี้ย ธนาคารจะคิดดอกเบี้ยเป็นรายวัน แต่จะสะสมยอดไว้และจ่ายให้กับผู้ฝาก ปีละ 2 ครั้ง โดยจ่ายตอนสิ้นเดือนมิถุนายน และสิ้นเดือนธันวาคมของทุกปี ส่วนบัญชีที่มียอดเงินฝากในบัญชีสูงมากๆและมียอดดอกเบี้ยที่ได้รับเกิน 20,000 บาทโดยรวมจากทุกธนาคารในหนึ่งปี ผู้ฝากจะต้องเสียภาษีบนดอกเบี้ยที่ได้รับในอัตราร้อยละ 15 ต่อปี (กรณีเป็นบุคคลธรรมดา)

2. เงินฝากประจำ (Fixed Deposit Account)

เป็นบัญชีที่เหมาะสำหรับการออมแบบมีกำหนดระยะเวลาแน่นอน เช่น ระยะเวลาฝาก 3,6 เดือน 1 ปี เป็นต้น โดยปกติในการฝากแต่ละครั้งธนาคารจะกำหนดจำนวนเงินขั้นต่ำไว้ประมาณ 1,000 - 5,000 บาทและบัญชีเงินฝากประจำจะได้รับดอกเบี้ยสูงกว่าเงินฝากออมทรัพย์ เพราะเป็นเงินฝากที่มีระยะเวลานาน ทำให้ธนาคารสามารถนำไปหาผลประโยชน์ได้สะดวกกว่าเงินฝากประเภทอื่น แต่ดอกเบี้ยที่ได้รับต้องเสียภาษีในอัตราร้อยละ 15 ต่อปี (ในกรณีเป็นบุคคลธรรมดา) เว้นแต่จะเข้าข้อยกเว้น ในการถอนเงินผู้ฝากสามารถถอนเมื่อไหร่ก็ได้แต่ในกรณีที่ถอนก่อนครบกำหนด ผู้ฝากอาจไม่ได้รับดอกเบี้ย หรือได้รับดอกเบี้ยน้อยลงแล้วแต่เงื่อนไขที่ธนาคารกำหนด

3. เงินฝากกระแสรายวัน หรือบัญชีเดินสะพัด (Current Account)

เป็นบัญชีที่มีความคล่องตัวสูง สามารถเบิกถอนหรือโอนให้แก่บุคคลอื่นได้โดยการสั่งจ่ายเช็ค จึงเหมาะสำหรับธุรกิจที่ต้องการความสะดวก ปกติธนาคารจะไม่ให้ดอกเบี้ยสำหรับเงินฝากประเภทนี้ เพราะถือว่าบัญชีนี้ให้ประโยชน์ทางอ้อมที่ไม่เป็นตัวเงินกับผู้ฝาก

นอกจากนี้ผู้ฝากยังสามารถขอเปิดวงเงินเบิกเกินบัญชี หรือวงเงิน O/D บนบัญชีนี้ได้ โดยผู้กู้จะใช้เงินเมื่อใดก็ได้ตามที่ต้องการ และธนาคารจะคิดดอกเบี้ยเฉพาะส่วนที่เจ้าของบัญชีเบิกเกินบัญชี และเฉพาะวันที่มีการเบิกเกินบัญชีจริงเท่านั้น

4. เงินฝากสกุลเงินตราต่างประเทศ (Foreign Currency Deposit Account)

วัตถุประสงค์หลักอย่างหนึ่งของบัญชีนี้ คือ เพื่อช่วยแบ่งเบาภาระค่าใช้จ่ายในการแลกเปลี่ยนเงินตราสำหรับลูกค้าที่อาจต้องโอนเงินตราต่างประเทศไปให้บุคคลอื่นในระยะเวลาอันใกล้ และเพื่อบริหารความเสี่ยงในการทำธุรกรรมกับต่างประเทศ

โดยผู้ฝากสามารถนำฝากได้ด้วยเช็ค ดราฟท์ เช็คเดินทางต่างประเทศ คำสั่งโอนเงินจากต่างประเทศผ่าน SWIFT หรือ Telex ตั๋วสินค้าออกที่สามารถเรียกเก็บเงินได้แล้ว ทั้งนี้ในกรณีที่มีการฝากหรือถอนตั้งแต่ USD 50,000 หรือเทียบเท่า ผู้ฝากจะต้องกรอกแบบฟอร์มแบบการทำธุรกรรมเงินตราต่างประเทศตามที่ธนาคารแห่งประเทศไทยกำหนด โดยในการทำธุรกรรมต่างๆ เกี่ยวกับบัญชีเงินฝากสกุลเงินตราต่างประเทศจะต้องดำเนินการที่สาขาที่เปิดบัญชีไว้เท่านั้น

บัญชีเงินฝากสกุลเงินตราต่างประเทศนั้นจะต่างจากบัญชีเงินฝากธรรมดา ตรงที่จะมีค่าธรรมเนียมในการฝากและถอน เช่น บัญชีเงินฝากที่เป็นสกุลเงินตราต่างประเทศที่มีแหล่งที่มาจากในประเทศจะมีค่าธรรมเนียมในการฝากถอน 1% ของจำนวนเงินที่ฝากถอน ขั้นต่ำ 500 - 1,000 บาท เป็นต้น นอกจากนี้บัญชีเงินฝากสกุลเงินตราต่างประเทศจะไม่ได้รับการคุ้มครองเงินต้นและดอกเบี้ยจากสถาบันคุ้มครองเงินฝาก

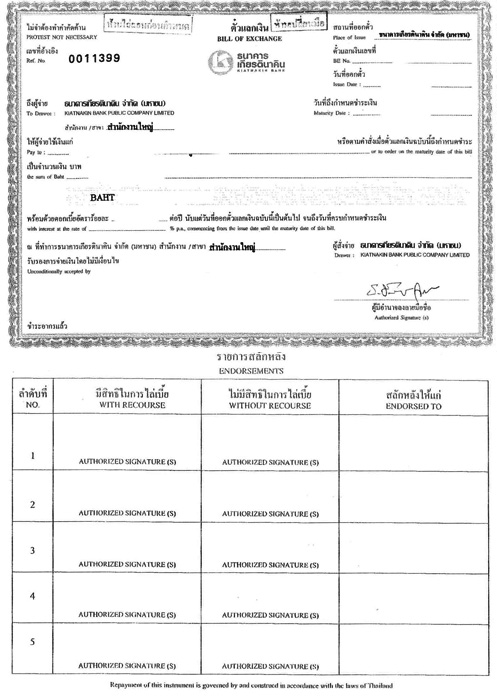

5. ตั๋วแลกเงิน (Bill of Exchange)

ตั๋วแลกเงินนี้จะเป็นการฝากเงินในรูปแบบที่ให้ธนาคารกู้โดยเรา (ในฐานะเจ้าหนี้) ซื้อตั๋วแลกเงินของธนาคารพาณิชย์ซึ่งโดยปกติจะออกมาเพื่อระดมเงินฝากจากประชาชนเป็นการทั่วไป หรือจากนักลงทุนสถาบันหรือจากผู้ลงทุนรายใหญ่ ทั้งนี้โดยปกติผู้ฝากจะต้องทำการเปิดบัญชีออมทรัพย์คู่ไปด้วยเพื่อรับโอนเงินต้น และดอกเบี้ยจากบัญชีตั๋วแลกเงินเมื่อถึงวันครบกำหนด ในการจ่ายดอกเบี้ยมีทั้งแบบตามกำหนดระยะเวลาและแบบรายเดือน หรือตามเงื่อนไขที่ธนาคารกำหนด ปัจจุบันความนิยมของตั๋วแลกเงินสำหรับผู้ฝากเงินบุคคลธรรมดาอย่างพวกเราจะน้อยลงเรื่อยๆ เพราะผู้ฝากเงินไม่ได้รับการคุ้มครองจากสถาบันคุ้มครองเงินฝาก และธนาคารผู้ออกตั๋วแลกเงินมักกำหนดจำนวนเงินขั้นต่ำในการซื้อค่อนข้างสูง หรือบางทีบางธนาคารก็ไม่มีการออกจำหน่ายตั๋วแลกเงินแล้ว นอกจากนี้ในช่วงหลังๆ มานี้ กลต.ก็เริ่มเข้ามาควบคุมและออกกฎในการออกตั๋วแลกเงินมากขึ้น ทำให้การออกยุ่งยากและมีค่าใช้จ่ายมากขึ้นเรื่อยๆ

6. สลากออมทรัพย์

เป็นรูปแบบหนึ่งของการออมทรัพย์ที่ค่อนข้างเป็นที่นิยมเพราะนอกจากจะได้รับดอกเบี้ยตามอัตราที่กำหนดแล้วยังมีสิทธิลุ้นรางวัลต่างๆ ตามที่ธนาคารกำหนดทุกเดือนจนกว่าจะครบกำหนดอายุของสลาก โดยผู้ฝากมีสิทธิในการรับเงินต้นและดอกเบี้ยคืนเมื่อครบกำหนดระยะเวลาที่กำหนด ซึ่งโดยปกติจะมีระยะเวลาประมาณ 3 - 5 ปี ทั้งนี้โดยปกติการฝากเงินประเภทนี้จะมีให้บริการที่ธนาคารออมสิน และธนาคารเพื่อการเกษตรและสหกรณ์การเกษตรเท่านั้น

7. พันธบัตรรัฐบาล หรือรัฐวิสาหกิจ (Bond)

พันธบัตรประเภทนี้โดยลักษณะแล้วเป็นการลงทุนไม่ใช่การฝากเงิน แต่ก็เป็นตัวเปรียบเทียบที่ดีกับการฝากเงินเพราะผู้ออกพันธบัตรมีความมั่นคงเช่นเดียวกับธนาคาร พันธบัตรรัฐบาลเป็นการลงทุนที่มีความเสี่ยงน้อยและผลตอบแทนอาจมากกว่าหรือน้อยกว่าการฝากธนาคารก็ได้ เป็นตราสารทางการเงินที่รัฐบาล รัฐวิสาหกิจ และสถาบันการเงินภาครัฐที่มีกฎหมายเฉพาะจัดตั้งขึ้นเป็นผู้ออก โดยให้คำมั่นสัญญาว่าผู้ถือมีสิทธิที่จะได้รับชำระต้นเงินตามพันธบัตรคืนภายในกำหนดเวลา พร้อมด้วยดอกเบี้ยในอัตราที่กำหนด

สรุปวัตถุประสงค์ จุดเด่น-จุดด้อย ของบัญชีประเภทต่างๆ

ปัจจุบันบัญชีเงินฝากมีหลากหลายรูปแบบ โดยอาจมีบริการเสริมและสิทธิประโยชน์อื่นๆ เข้าไปในบัญชีแต่ละรูปแบบด้วย เช่น บัญชีเงินฝากที่มีประกันชีวิตหรือประกันอุบัติเหตุต่างๆ บัญชีเงินฝากปลอดภาษี หรือบัญชีเงินฝากระยะยาวเพื่อวัตถุประสงค์ใดวัตถุประสงค์หนึ่งเป็นการเฉพาะเจาะจง เป็นต้น

การเลือกเปิดบัญชีประเภทใดประเภทหนึ่งนั้น นอกจากผู้ฝากจะต้องทราบถึงรายละเอียดของประเภทบัญชีนั้นๆ แล้ว ยังควรทราบถึงวัตถุประสงค์ของบัญชี รวมถึงจุดเด่น จุดด้อย ของบัญชีแต่ละประเภทที่ต้องการเปิดด้วย โดยสรุปรวมรายละเอียดไว้ดังนี้

| ประเภทบัญชี | วัตถุประสงค์ | จุดเด่น | จุดด้อย |

| 1. เงินฝากออมทรัพย์ | - เก็บออมเพื่อเสริมสร้างความมั่นคงในอนาคต

- เป็นบัญชีที่มีสภาพคล่องสูง สามารถเบิกใช้ได้ทันทีกรณีที่มีความจำเป็นต้องใช้จ่ายฉุกเฉิน

| - มีความมั่นคง (ตราบใดที่ยังมีการคุ้มครองเงินฝาก)

- สภาพคล่องสูง ฝาก ถอนเมื่อไหร่ก็ได้

- มีเงินน้อยก็สามารถฝากได้

- ได้รับผลตอบแทนแน่นอน

| |

| 2. เงินฝากประจำ | - เป็นการออมเพื่อเสริมสร้างความมั่นคงในอนาคต โดยมีกำหนดระยะเวลาชัดเจน

- ได้ผลตอบแทนมากกว่าการฝากออมทรัพย์

| - มีความมั่นคง (ตราบใดที่ยังมีการคุ้มครองเงินฝาก)

- ได้รับดอกเบี้ยสูงกว่าเงินฝากกระแสรายวันและออมทรัพย์

- ได้รับผลตอบแทนที่แน่นอน

- สามารถใช้เป็นหลักทรัพย์ค้ำประกันได้

| - ต้องเสียภาษีดอกเบี้ย

- ดอกเบี้ยถูก Lock ไว้ เพราะฉะนั้นอาจเสียโอกาสที่จะนำไปฝากที่อื่น หากดอกเบี้ยปรับตัวสูงขึ้นในอนาคต

|

| 3. เงินฝากกระแสรายวัน | - เพื่อใช้เป็นบัญชีเงินหมุนเวียนในการประกอบธุรกิจ

- เพื่อใช้ออกเช็คในการเบิกจ่ายเงิน

| - สะดวก สภาพคล่องสูง

- สามารถขอวงเงินเบิกเกินบัญชีได้

| |

| 4. เงินฝากสกุลเงินตราต่างประเทศ | - เพื่อป้องกันความเสี่ยงในเรื่องความผันผวนของค่าเงิน เพื่อให้ผู้ฝากสามารถบริหารความเสี่ยงในการทำธุรกรรมระหว่างประเทศได้

- เพื่อลดภาระต้นทุนที่เกิดจากส่วนต่างอัตราแลกเปลี่ยนของการซื้อ-ขายเงินตราต่างประเทศ

- เพื่อประหยัดค่าธรรมเนียมในการทำธุรกรรมหากมีรายได้เป็นเงินสกุลต่างประเทศ

- เพื่อรองรับชาวต่างประเทศที่ทำงาน หรือมีถิ่นฐานอยู่ในประเทศไทย

| - ช่วยลดความเสี่ยงในเรื่องความผันผวนของค่าเงิน

| - ไม่สะดวก เนื่องจากมีสาขาที่ให้บริการด้านบัญชีเงินฝากสกุลต่างประเทศน้อย

- มีข้อจำกัดเรื่องแหล่งที่มาของเงินและจำนวนเงินในการทำธุรกรรม

- มีค่าธรรมเนียมในการฝากถอนแต่ละครั้ง

|

| 5. ตั๋วแลกเงิน | - เป็นการฝากเงินในรูปแบบการให้ธนาคารกู้โดยมีกำหนดระยะเวลาชัดเจน

- เพื่อสามารถใช้เป็นหลักทรัพย์ค้ำประกันวงเงินสินเชื่อกับธนาคาร

- เพื่อได้รับดอกเบี้ยในอัตราที่สูงกว่าเงินฝากประจำปกติ

| - ได้รับดอกเบี้ยสูงกว่าเงินฝากประจำปกติ

- สามารถใช้เป็นหลักทรัพย์ค้ำประกันวงเงินสินเชื่อกับธนาคารได้

| - เสียภาษีดอกเบี้ย

- ใช้เงินลงทุนสูง

- ธนาคารมักไม่ค่อยออกแล้ว หรือถ้าออกก็จะเสนอขายแก่ผู้ลงทุนรายใหญ่หรือนักลงทุนสถาบันเป็นส่วนใหญ่

|

| 6. สลากออมทรัพย์ | - เป็นการออมเงินในระยะยาวที่สามารถลุ้นโชคเพิ่มเติมได้นอกจากดอกเบี้ย

- ใช้เป็นหลักทรัพย์ค้ำประกันในการขอสินเชื่อจากธนาคารได้

- เป็นการออมเงินที่สามารถโอนกรรมสิทธิ์ให้ผู้อื่นได้

| - ได้รับดอกเบี้ยสูง

- เป็นการออมที่ปลอดภัย เงินต้นไม่สูญ ความเสี่ยงต่ำ

- มีสิทธิ์ลุ้นรางวัลต่างๆได้

- ใช้เป็นหลักทรัพย์ค้ำประกันได้

- ได้รับการยกเว้นภาษีดอกเบี้ย

| - สภาพคล่องต่ำเพราะส่วนมากเป็นแบบระยะยาว

- ออมหรือฝากได้กับธนาคารรัฐเพียง 2 แห่งเท่านั้น

|

7. พันธบัตรรัฐบาล หรือรัฐวิสาหกิจ

| - เพื่อลงทุนในหลักทรัพย์ที่มีความเสี่ยงต่ำ

- เพื่อได้ผลตอบแทนที่แน่นอนสม่ำเสมอ

- เป็นการลงทุนแบบง่ายที่ไม่ต้องคอยติดตามข้อมูล หรือการเคลื่อนไหวของราคาหลักทรัพย์

| - ความเสี่ยงต่ำ เนื่องจากรัฐบาลเป็นผู้ออก

- ได้ผลตอบแทนที่แน่นอน สม่ำเสมอ

- สามารถใช้เป็นหลักทรัพย์ค้ำประกันได้

| - สภาพคล่องต่ำ เพราะเป็นการลงทุนระยะยาว

- ใช้เงินลงทุนสูง

- ส่วนมากเป็นแบบระยะยาวเกินกว่า 5 ปี

|